景观手绘培训_北京手绘培训_建筑手绘培训_华元手绘官网

原标题:首批民营银行满周岁 微众银行发展迅速并将增资扩股 来源:人民网

第二批民营银行开闸,差异化经营之路任重道远

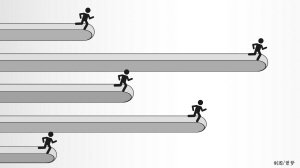

自民营银行诞生之初,差异化经营之路普遍被认为是各家银行发展的方向,也是各家银行与监管的“约定”。从首批五家民营银行开业一年时间的成长来看,这些银行确实在经营方面各有千秋,但各家银行目前的盈亏能力、业务模式的成长进度并不一致,成立时间尚短的民营银行如何走出特色之路显然仍需继续探索。

随着日前重庆富民银行的获批,民营银行正式迎来扩容。厘清首批民营银行发展的“经验教训”,显然对于随后设立的民营银行来说至关重要。

富民银行获批

第二批民营银行呼之欲出

重庆富民银行日前获得银监会批复筹建,该行的获批不但使其成为中西部地区第一家民营银行,也标志着时隔两年之后第二批民营银行开闸。据了解,新获批筹建的重庆富民银行将由瀚华金控、宗申产业集团等作为主发起人发起设立。香港上市公司瀚华金控曾在4月6日发布公告透露,拟联合重庆优秀民营企业共同发起设立重庆富民银行,注册资本金30亿元。其中瀚华金控占股30%,为该行第一大股东。

紧随重庆富民银行之后,北京市首家民营银行也已呼之欲出。6月2日,北京银监局在新闻发布会上表示,目前北京银监局正在有序推进中关村银行的设立工作,初步确定十余家民间资本企业为意向发起人(具体企业尚未披露),而这也将是北京市第一家民营银行。

自2014年3月份银监会正式启动民营银行试点工作至今,距首批试点的5家民营银行开业也已整整一年时间,这5家民营银行分别为深圳前海微众银行、上海华瑞银行、温州民商银行、天津金城银行、浙江网商银行。而《证券日报》记者梳理这些银行经营状况发现,首批5家银行在经过一年时间的经营后,总体经营稳健,且各有不同经营特色和进展。

首批民营银行

发展路径各不相同

虽然上市银行2015年年报早已披露完毕,但由于成立时间尚短,首批5家民营银行并未全部披露详细的经营业绩。从已披露去年经营情况的银行看,温州民商银行截至去年年底已实现盈利,华瑞银行则基本实现了盈亏平衡。

民商银行3月份对外宣布,该行成为同批试点民营银行中第一家实现盈利的银行。2015年,民商银行实现净利润1018万元,超出其股东提出的“允许三年不盈利”的预期。而另一家主动披露年报的华瑞银行在去年实现净利润-456.68万元,营业收入2.56亿元,净息差和净利差分别为1.66%和 2.59%。截至去年年末,该行资产总额208.05亿元,发放贷款和垫款总额70.19亿元,吸收存款总额97.33亿元。值得注意的是,这两家银行截至去年年末的不良贷款率均为零。

就在日前,华瑞银行还成为了首批投贷联动试点银行,这也是10家获批该项业务试点的银行中唯一一家民营银行。所谓“投贷联动”,是指银行采用成立类似风险投资公司或基金的方式,对创新企业给予资金支持,并建立在严格的风险隔离基础上,以实现银行业的资本性资金早期介入。根据相关规定,试点投贷联动的银行在组织架构方面须有两种设置:一是设立投资功能子公司,由其子公司开展股权投资进行投贷联动;二是设立科技金融专营机构,专司与科创企业股权投资相结合的信贷投放。华瑞银行行长朱韬曾对外表示,设立股权投资子公司的议案已获董事会通过,力争三年至五年内,科创金融占营业收入的比例达到15%,“争做行业内科创金融第一品牌。”

作为首家开业的民营银行——深圳前海微众银行,“不设立物理柜台和网点,非现场开户”成为该行区别于传统银行的一大特色。而该行推出的定位为互联网小额信贷产品的“微粒贷”业务,经过一年时间已取得了较快发展。截至2016年5月15日,微众银行微粒贷累计发放贷款超400亿元,总授信客户超过 3000万人,贷款笔数500多万笔。此外,近期深圳银监局已批准该行通过增资扩股的方式,定向募集不超过12亿股的股份以扩大注册资本。

背靠阿里的网商银行,截至今年2月末,其服务小微企业的数量已经突破80万家,累计提供的信贷资金达到450亿元。而对于不良贷款率,网商银行给出了不到1%这一数字,不过该行目前发行或代销的理财产品的种类远少于微众银行。

金城银行致力于以公存公贷为主的传统金融业务、零售金融业务、创新型金融业务和互联网金融业务。由于立足于天津、辐射京津冀,充分发挥京津冀协同发展和自贸区政策优势是该行主要的业务方向。

差异化经营任重道远

业务模式需尽快确定

在首批民营银行开业一年时间后,第二批民营银行又将接踵而至,新竞争者的进入也将让民营银行竞争更为激烈,如何抓紧时间走出特色之路,将是摆在民营银行面前的一道课题。

业内人士指出,由于开业时间较短,首批民营银行在差异化道路上,急需业务模式和组织架构的尽快定型,才能形成自身的鲜明特色。

作为刚刚亮相的银行类金融机构,民营银行诞生之初就高举差异化经营大旗,或紧紧围绕互联网技术,或发力小微企业蓝海。通过分析首批民营银行一年以来的经营情况,虽然第一批试点民营银行在服务中小微企业融资方面发挥了一定作用,但还或多或少存在一些问题,如业务模式趋同、差异化定位不明显等问题仍需逐步解决。

第二批民营银行开闸后,能否借鉴先行者的经验教训,快速解决民营银行服务实体企业数量有限、对普通存贷用户吸引力不高的问题,尚待时间检验。